Δεν αποκλείεται η Ελλάδα να υποδεχθεί μία νέα αναβάθμιση, σε θετικό outlook. την Παρασκευή το βράδυ από τον οίκο αξιολόγησης Standard & Poor’s βάσει των τελευταίων αναλύσεων. Οι αγορές αναμένουν το φιρμάνι, και δεδομένου της γενικευμένης αβεβαιότητας που κυριαρχεί στην Ευρώπη, μία τέτοια τροπή θα δώσει ώθηση στο οικονομικό κλίμα, αλλά και στο πολιτικό ενόψει των ευρωεκλογών.

Societe Generale: Πιθανή η αναβάθμιση της Ελλάδας από τον S&P στις 19 Απριλίου – Long στα ομόλογα

Μία τέτοια απόφαση έρχεται κόντρα στη γενική εικόνα που επικρατεί στην Ευρώπη καθότι οι εκτιμήσεις για τις αξιολογήσεις των αξιόχρεων γενικώς δεν είναι ιδιαίτερα θετικές. Τα spreads των ευρωπαϊκών κυβερνήσεων άρχισαν να διευρύνονται τις τελευταίες εβδομάδες, μετά από μήνες αξιοσημείωτης πτώσης.

Η Societe Generale θεωρεί πιθανή μια αναβάθμιση καθώς όπως αναφέρει τα θεμελιώδη μεγέθη δικαιολογούν μια τέτοια θετική κίνηση. Σημειώνεται ότι τον Οκτώβριο του 2023, ο Standard & Poor’s είχε τροφοδοτήσει με θετικά νέα την Ελλάδα προχωρώντας στην αναβάθμιση του αξιόχρεου της Ελλάδας, στη βαθμίδα «BBB-», με σταθερές προοπτικές (από «BB+»). Αυτή η κίνηση έφερε στην οικονομία της χώρας την πολυπόθητη επενδυτική βαθμίδα και η Ελλάδα βρίσκεται σε καθεστώς investment grade, αφού αποτέλεσε τον πρώτο από τους λεγόμενους «μεγάλους οίκους» που τοποθέτησε τη χώρα στην επενδυτική βαθμίδα.

Τι εκτιμά ο Standard & Poor’s για το ελληνικό χρέος

Προ ολίγων μηνών, ο οίκος αξιολόγησης Standard & Poor’s είχε εκδώσει έκθεση βάσει της οποίας καθησυχάζει για το θέμα του ελληνικού χρέους. Ο οίκος εκτιμά ότι οι δαπάνες για την πληρωμή τόκων θα παραμείνουν συγκρατημένες έως το 2026. Αυτό θα υποστηριχθεί από τα σημαντικά μερίδια σε χρέος χαμηλότερου κόστους, λόγω δανεισμού από άλλες κυβερνήσεις (περίπου 20% για Πορτογαλία και 75% για την Ελλάδα) και την αναμενόμενη μείωση του δημόσιου χρέους ως μερίδιο του ΑΕΠ (το επιτόκιο μειώνεται μηχανικά από τη μείωση του ανεξόφλητου χρέους). Η Ελλάδα, όπως σημειώνει, θα επωφεληθεί επίσης από την πολύ μεγάλη μέση διάρκεια λήξης περίπου 20 ετών, η οποία παρατείνει το χρόνο πριν οι υψηλότερες αποδόσεις (λόγω επιτοκίων της ΕΚΤ) μετακυλιστούν σε πληρωμές τόκων.

Η Ελλάδα, η Πορτογαλία και η Κύπρος έχουν ήδη φέρει το προηγουμένως αυξημένο χρέος/ΑΕΠ κάτω από τα προ πανδημίας επίπεδα (162% για την Ελλάδα το 2023, 105% για την Πορτογαλία και 79% για την Κύπρο). Αυτή η απόδοση ήταν αποτέλεσμα ισχυρής δημοσιονομικής εξυγίανσης.

Προσοχή στα θεμελιώδη στην Ευρώπη

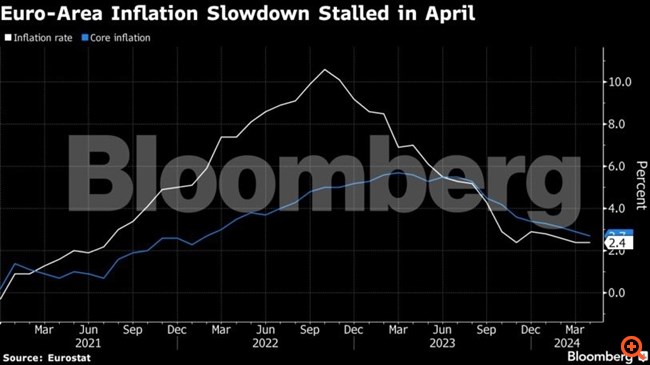

Σύμφωνα με την Societe Generale, τα spreads των ευρωπαϊκών κυβερνήσεων άρχισαν να διευρύνονται τις τελευταίες εβδομάδες, μετά από μήνες αξιοσημείωτης πτώσης. Ενώ το κλίμα κινδύνου παραμένει θετικό και τα πιστωτικά περιθώρια είναι σε γενικές γραμμές σταθερά, η προσοχή της αγοράς φαίνεται να στρέφεται στα θεμελιώδη στοιχεία των ευρωπαϊκών ομολόγων (EGB) ενόψει ορισμένων βασικών αξιολογήσεων το 2ο τρίμηνο του έτους.

Η Societe Generale βλέπει ότι υπάρχουν περισσότεροι κίνδυνοι για τη Γαλλία παρά για την περιφέρεια, επομένως εκτιμά ότι θα μπορούσαμε να δούμε το spread μεταξύ των ομολόγων με την Γερμανία να διευρύνεται στις 55 μονάδες βάσης εάν οι ανησυχίες των αγορών διαρκέσουν μέχρι τις αξιολογήσεις τον

Προσοχή στις επερχόμενες αξιολογήσεις

Ένα στοιχείο που πρέπει να παρακολουθούμε τους επόμενους μήνες, κατά την άποψη της Societe Generale, θα είναι οι αξιολογήσεις, ειδικά αυτές για το Βέλγιο, τη Γαλλία, την Ιταλία και την Ισπανία. Στο Βέλγιο, δεν αναμένονται αλλαγές από τον Moody’s ή τον S&P αυτή την άνοιξη, καθώς ο τρόπος με τον οποίο η επερχόμενη κυβέρνηση χειρίζεται τις δημοσιονομικές μετρήσεις και εφαρμόζει διαρθρωτικές μεταρρυθμίσεις είναι προφανώς βασικός και για τους δύο οίκους.

Πηγή: ot.gr