Μετά από μια άκρα περίοδο αυστηρής νομισματικής πολιτικής, οι κεντρικές τράπεζες γυρίζουν σταδιακά σελίδα. Η Ευρωπαϊκή Κεντρική Τράπεζα έχει προχωρήσει ήδη σε διαδοχικές μειώσεις επιτοκίων, παρά το γεγονός ότι στη συνεδρίαση του Σεπτεμβρίου διατήρησε στάση αναμονής, αφήνοντας να φανεί ότι η πορεία αποκλιμάκωσης θα είναι προσεκτική.

Στην άλλη πλευρά του Ατλαντικού, η Federal Reserve έδωσε το δικό της σήμα χαλάρωσης με μείωση 25 μονάδων βάσης, εγκαινιάζοντας έναν κύκλο μειώσεων που οι αγορές περιμένουν να συνεχιστεί τους επόμενους μήνες.

Η κατεύθυνση είναι κοινή και η εποχή των διαδοχικών αυξήσεων έχει κλείσει. Το ερώτημα πλέον δεν είναι αν θα μειωθούν αλλά πότε και με τι συχνότητα. Η ΕΚΤ που από το 2024 έχει μπει στον κύκλο των μειώσεων, κρατά στάση αναμονής και πλέον περιμένει την επόμενη κατάλληλη συγκυρία για μια επιπλέον κίνηση. Πιθανό να ειναι στη συνεδρίαση του Δεκεμβρίου, εκτός αν η Γαλλία αλλάξει τις συνθήκες.

Από την πλευρά της η FED μετά από 5 σερί συνεδριάσεις που κρατούσε αμετάβλητα τα επιτόκια, έκανε στην τελευταία συνεδρίαση την κίνηση της, δίχως να αποκλείεται και άλλη τον Δεκέμβριο. Ο κύκλος αυτός των κεντρικών τραπεζών για την ελληνική οικονομία και τις τράπεζες σημαίνει σημαντική ανάσα αλλα και νέες προκλήσεις ταυτόχρονα.

Σταθεροποίηση με αργό ρυθμό

Τα στοιχεία δείχνουν ότι η μείωση των επιτοκίων αρχίζει να περνά στην πραγματική οικονομία, έστω και με καθυστέρηση.

Ο πληθωρισμός στην Ελλάδα υποχώρησε στο 3,1% τον Αύγουστο, από 3,7% τον Ιούλιο, ενώ ο δομικός δείκτης μειώθηκε στο 3,9%. Στην Ευρωζώνη ο ετήσιος πληθωρισμός παρέμεινε στο 2%, επιβεβαιώνοντας την εικόνα μιας αργής αλλά σταθερής αποκλιμάκωσης.

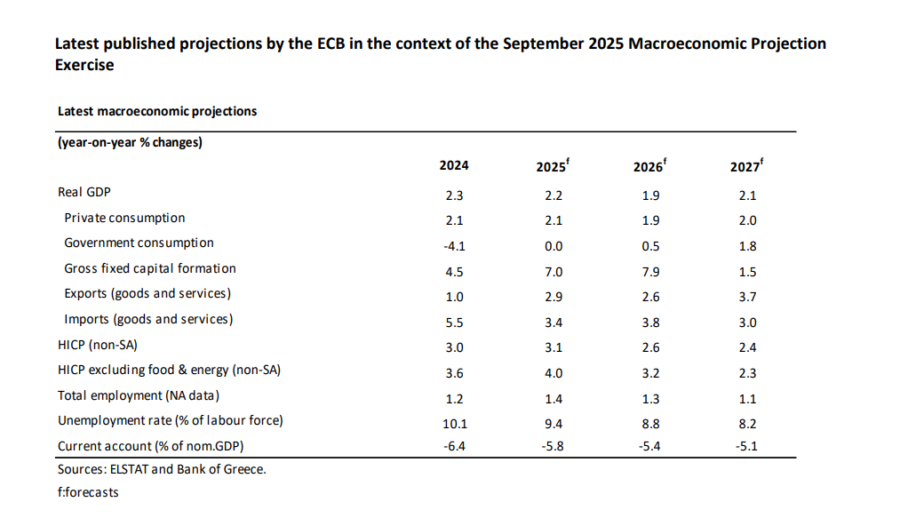

Η Τράπεζα της Ελλάδος εκτιμά ότι η ανάπτυξη θα διαμορφωθεί στο 2,3% φέτος, έναντι μέσου όρου κάτω του 1,5% στην Ευρωζώνη. Οι χορηγήσεις προς επιχειρήσεις αυξάνονται με ρυθμό 17,4%, ενώ τα επιτόκια νέων δανείων έχουν υποχωρήσει κοντά στο 4,1% για τις επιχειρήσεις και στο 3,7% για τα στεγαστικά. Ωστόσο, για τα νοικοκυριά με δάνεια κυμαινόμενου επιτοκίου, η επιβάρυνση παραμένει υψηλή. Άλλωστε, η ΕΚΤ έχει προειδοποιήσει ότι η αφομοίωση των μειώσεων θα είναι αργή και ως εκ τούτου οι πληρωμές των δανείων θα συνεχίσουν για αρκετά χρόνια να πιέζουν τους δανειολήπτες, παρά τη σταδιακή αποκλιμάκωση των Euribor.

Ταχεία άνοδος

Οι ελληνικές τράπεζες διανύουν μια περίοδο ισχυρής κερδοφορίας. Στο πρώτο εξάμηνο του 2025 τα καθαρά κέρδη των τεσσάρων συστημικών έφτασαν τα 2,4 δισ. ευρώ, με άνετο περιθώριο επιτοκίου και ενισχυμένα έσοδα από προμήθειες. Η πολιτική της ΕΚΤ προσφέρει σταθερότητα στις ελληνικές τράπεζες, επιτρέποντας τους να διατηρήσουν τα καθαρά επιτοκιακά τους έσοδα σε υψηλά επίπεδα για μερικά ακόμη τρίμηνα.

Όταν όμως τράπεζες περάσουν τις μειώσεις του επιτοκίου της ΕΚΤ στα δάνεια τους, τότε τα έσοδα από τόκους θα συμπιεστούν. Προς ώρας η αργή αναπροσαρμογή των επιτοκίων, αφήνει περιθώριο κερδοφορίας. Παράλληλα, η βελτίωση στην ποιότητα του χαρτοφυλακίου των τραπεζών περιορίζει τον κίνδυνο νέων καθυστερήσεων, ενισχύοντας την κεφαλαιακή θέση του κλάδου.

Δημόσιο και αγορές

Στην αγορά ομολόγων, το ελληνικό δεκαετές κινείται γύρω στο 3,3%, επίπεδο χαμηλό σε σχέση με την τελευταία δεκαετία. Η αποκλιμάκωση των spreads στην Ευρωζώνη, παρά τις περιστασιακές αναταράξεις από τη Γαλλία, επιτρέπει στην Ελλάδα να δανείζεται με ευνοϊκούς όρους και μειώνει το βάρος εξυπηρέτησης του χρέους.

Κέρδος όμως προς ώρας προκύπτει και από την κίνηση της Fed, καθώς πιέζει το δολάριο, ενισχύοντας το ευρώ. Για την Ελλάδα αυτό σημαίνει μικρότερο κόστος σε εισαγωγές καυσίμων και πρώτων υλών. Ταυτόχρονα όμως αυξάνει τις τιμές, αρα μειώνει και την ανταγωνιστικότητα των εξαγωγών προς τις ΗΠΑ. Το ισοζύγιο παραμένει σε λεπτή ισορροπία, ιδίως μετά τις πιέσεις που ασκήθηκαν από την ιστορία των δασμών.

Προοπτικές και στοιχήματα

Η τρέχουσα περίοδος συνδυάζει σχετικά υψηλή ανάπτυξη, αποκλιμάκωση πληθωρισμού και ισχυρές τράπεζες, σε μια συγκυρία όπου η νομισματική χαλάρωση στις δύο πλευρές του Ατλαντικού δημιουργεί ένα πλαίσιο ευνοϊκότερο για δανεισμό και επενδύσεις. Πάντα βέβαια, σε διεθνές επίπεδο, οι αναταράξεις στις μεγάλες αγορές ομολόγων μπορούν ανά πάσα στιγμή να μεταβάλουν το θετικό κλίμα και να προκαλέσουν αλλαγή σχεδίων.

Ωστόσο, τα περιθώρια δεν είναι ανεξάντλητα. Η μείωση των επιτοκίων θα δοκιμάσει την στρατηγική των τραπεζών, οι οποίες θα χρειαστεί να ρίξουν στηριχτούν περισσότερο από τις προμήθειες και την πιστωτική επέκταση. Παρόλα αυτά, η εκτίμηση είναι ότι για τα νοικοκυριά οι δόσεις θα παραμείνουν βαρίδι για τον προϋπολογισμό τους, περιορίζοντας έτσι την κατανάλωση.

Η μετάβαση από την περίοδο αυξήσεων σε αυτή των μειώσεων δεν λύνει μαγικά τα δομικά προβλήματα, αλλά προσφέρει επιπλέον χρόνο. Χρόνο για τις τράπεζες να προσαρμόσουν το επιχειρηματικό τους μοντέλο και για την ελληνική οικονομία να αξιοποιήσει το πιο ευνοϊκό κόστος χρηματοδότησης, πριν αλλάξει ξανά το διεθνές τοπίο.

Πηγή: ot.gr